Облигации — что это и зачем нужны

Брать в долг наверняка приходилось всем. Кто-то спрашивает деньги в долг у родителей\знакомых с обещанием вернуть, а кто-то берет кредит\ипотеку. Деньги нужны не только простым людям, но и большим организациям и даже государству. Не каждый инвестор готов предоставить сумму в долг. Выход из этого положения найден уже давно – выпуск облигаций. Этот механизм позволяет инвестору отдать свои деньги с гарантией возврата. Гарантия обеспечивается на законодательном уровне.

По своей природе облигация представляет собой долговую расписку, согласно которой должник обязуется вернуть долг в установленную дату. При этом сверх взятой суммы должник возвращает и процент, который называют «купоном».

Что такое облигация?

Это долговая бумага, которую выпускают госорганы или компании для привлечения инвестиционного капитала. Бумага выпускается на определенный срок. Эмитент гарантирует ее обратный выкуп с выплатой процента. Первые облигации были выпущены в 17 веке в Англии, чтобы покрыть дефицит казны страны.

Это долговая бумага, которую выпускают госорганы или компании для привлечения инвестиционного капитала. Бумага выпускается на определенный срок. Эмитент гарантирует ее обратный выкуп с выплатой процента. Первые облигации были выпущены в 17 веке в Англии, чтобы покрыть дефицит казны страны.

По факту, облигация – это расписка, по которой занимают деньги. Фирмы и корпорации выпускают облигации наряду с акциями. В отличие от последних, облигации не дают своему хозяину права в управлении компанией или получения дивидендного дохода. Акции – это капитал организации, а облигации – это долги. Имея облигацию можно точно знать, когда вернут долг, а также какой процент вместе с долгом будет выплачен. Например, была куплена облигация номиналом в 1 млн.р. на 5 лет и с купоном 6%. Это значит, что на протяжении пяти лет ежегодно владелец может получать по 60 т.р., а через пять лет возвращает себе 1 млн.р.

Преимущество владельца облигации заключается в том, что у него по закону больше прав на активы организации, чем у ее владельцев (акционеров). При ликвидации или банкротстве сначала возвращается долг держателям облигаций, а затем уже всем остальным. Если дела организации идут в гору, то акционеры получают огромную прибыль, а держатель облигаций – лишь ее стоимость и купонный доход. Рисков у кредиторов меньше, как и дохода. Акционеры рискуют своим имуществом и получают соответственно больше за это.

Что лучше покупать: акции или облигации?

Одни считают, что прибыль от акций существеннее, другие предпочитают приобретать облигации. Единого мнения здесь нет и не будет. У каждого инвестора есть свой портфель, и он сам выбирается соотношение бумаг в нем. Если преобладают акции, то это агрессивный инвестор, если облигации, то – консервативный. Облигация дает стабильный, но не высокий доход, поэтому она считается инструментом с гарантированной доходностью. Акция может принести доход, а можно и потерять свои деньги. Исходя из этого, стоит распределить капитал так, чтобы доходность в целом покрыла возможные потери.

Зачем выпускаются облигации?

Выпуск дает возможность внешнего финансирования для компании или государства, когда у них не хватает собственных ресурсов. Выпуск акций снижает контроль над компанией для руководства, поэтому вместо акций компания выпускает облигации. Привлеченный капитал пускается в дело. Компания получает доход, а по истечению указанного времени погашает облигацию. Иных обязательств перед владельцем облигации компания больше иметь не будет.

Виды облигаций.

Облигации бывают нескольких видов:

- Купонные. По ним выплачивается доход от их номинальной цены. Выплата проводится несколько или один раз, например, раз в год, или в конце срока. Свое название купон получил в старые времена, когда облигации были в бумажной форме и к ним прикреплялись купоны на погашение. По мере выплаты купоны отрывались. Размер дохода по облигационным бумагам фиксированный. Это их сравнивает с депозитом, когда вкладчик знает точную ставку, по которой ему будет начислен доход. Не так часто встречаются бумаги с плавающим процентом, который связан с различными показателями, например, ставкой рефинансирования.

- Дисконтные бумаги. Они не приносят купонного дохода. Изначально они продаются со скидкой, а затем выкупаются по номиналу. Разница и есть доход.

- Срочные. Если бумага выпущена на короткий срок, то она будет краткосрочной. С погашение от 1 до 5 лет – среднесрочной, более 5 лет – долгосрочной.

- Рублевые и валютные. В России чаще всего работают только рублевые облигации. В связи с колебаниями курсов валют, компании не выпускают облигации в валюте.

- Государственные и частные. Гособлигации выпускаются для покрытия дефицита госбюджета. Такие бумаги называют ОФЗ или облигации федерального займа. Частные выпускаются компаниями для финансирования своего бизнеса.

- Конвертируемые. Эти бумаги можно обменять на иные бумаги одного эмитента, например, на акции. Это довольно чревато последствиями, поэтому компании стараются выпускать неконвертируемые бумаги.

- Обеспеченные. Это самый надежный вид бумаг, поскольку их погашение обеспечивается активами, например, оборудованием компании. При ликвидации облигационер может получить залог, реализовать его и вернуть свои вложения.

- Необеспеченные. При ликвидации организации придется ждать окончания процедуры банкротства и реализации имущества.

Налог на облигации.

Доход по облигациям подлежит налогообложению 13%. При погашении облигации эмитент удерживает его автоматически. Избежать налога тоже можно:

- Покупка ОФЗ. Эти бумаги не подлежат налогообложению. Государство тем самым делает ОФЗ привлекательнее остальных облигаций, но и доход по ним самый низкий.

- Покупка облигаций через ИИС. ИИС подразумевает возврат налогового вычета в размере до 52 т.р. ежегодно.

- Если купонный доход не превышает ключевую ставку ЦБ+5% (на ноябрь 2018 г. КС=7,5%), то доход по корпоративным бумагам не облагается налогом. Если купон выше, то налог платиться с разницы. Эта норма действует для бумаг, эмитированных с 1 января 2017 г.

Как рассчитать купонный доход?

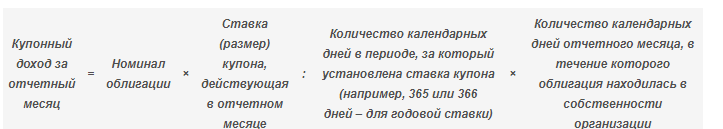

При выпуске облигаций каждый эмитент приводит формулу расчета купонного дохода. Стандартно она выглядит так:

Рассчитаем, какой доход получит владелец облигации номиналом в 10 т.р. и купоном 9% за 1 год.

Итак, за год доход составит 90 рублей. Поскольку ставка купона ниже СР+5%, то этот доход не подлежит налогообложению.

Чем облигации отличаются от акций?

Эти бумаги имеют сходства и различие. Сходство заключается в том, что по ним их владельцы получают доход (купон или дивиденды). Различий будет несколько:

- Акции – это актив компании, облигации – пассивы (долги).

- Акции дают право управлять компанией, облигации – нет.

- Доход по акциям меняется в зависимости от положения бизнеса. Если он идет в гору, то акционеры получают хороший доход, а если падает, то дохода может и не быть. Владельцы облигаций получают фиксированный доход вне зависимости положения дел в организации.

- При ликвидации организации облигационеры получат возмещение в первую очередь, а акционеры – то, что останется. Если имущества не хватит покрыть обязательства, то акционеры могут остаться в убытке, потеряв свои вложения.

Таким образом, акции и облигации должны быть в портфеле каждого инвестора. У каждого бумаги есть свои преимущества и недостатки. Доход по облигациям чуть выше, чем по вкладу и заранее известен для инвестора. Здесь есть и риски, но их меньше, чем при покупке акций или иных бумаг. Цена на облигационные бумаги почти не меняется и их можно продать по номиналу почти всегда.