Целевой кредит — что это и каким бывает?

Целевые кредиты плотно вошли в жизнь современного заемщика, который все чаще предпочитает оформление целевого займа, нежели потребительского кредита. Это объясняется неоспоримыми преимуществами целевого кредитования в России в сравнении с потребительскими займами.

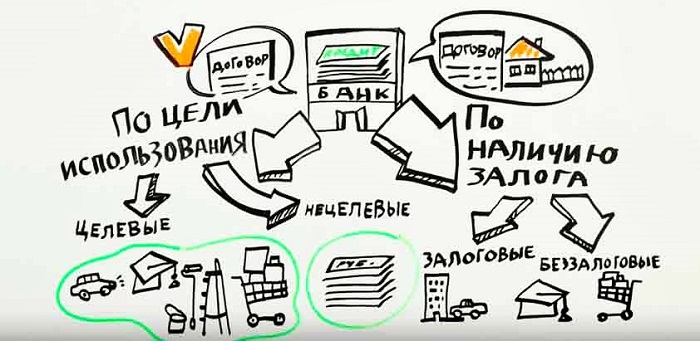

Что такое целевой кредит?

Целевой кредит — вид займа, при котором денежные средства выдаются заемщику на определенную цель. Клиент может потратить их только на указанную в договоре цель, о чем нужно принести соответствующее подтверждение (чек о покупке, договор купли-продажи и т.п.)

В большинстве случаев банк не выдает целевой кредит на руки клиенту, то есть наличными. Обычно кредитор самостоятельно переводит денежную сумму продавцу, у которого клиент хочет купить товары в кредит.

Виды целевого кредита

Существует несколько разновидностей целевого кредитования

- Ипотека. Полученные деньги по ипотеке клиент должен потратить на покупку указанной в договоре недвижимости. Он не может указать в кредитном договоре одну квартиру, получить деньги и купить другую квартиру или потратить их на совершенно другую цель. Так сделать не получится.

- Автокредит. Здесь чаще всего банк самостоятельно переводит деньги автосалону, в котором предполагается покупка автомобиля. Как и в случае с ипотекой клиент может купить конкретно тот автомобиль, который был им указан в кредитном договоре на получение денег.

- POS-кредит. Это кредит на покупку товаров или услуг в магазине или организации. Он не выдается клиенту на руки, а сразу переводится продавцу или организации, которая предоставляет соответствующие услуги. После одобрения кредита банк переводит сумму покупки продавцу, а продавец выдает клиенту товар, за который он впоследствии должен расплатиться перед банком.

- Рефинансирование. Этот вид целевого займа предоставляется для досрочного погашения текущих займов в разных кредитных организациях. В этом случае клиент тоже не получает деньги на руки, а предоставляет реквизиты для погашения задолженности в указанных банках. При одобрении заявки новый кредитор отправляет одобренную сумму в указанные банки, а клиент оплачивает только один новый кредит.

- Кредит на учебу. Не самый распространенный в России целевой кредит, который предоставляется ученикам, студентам и их родителям для оплаты обучения.

- Кредит на строительство. Залоговый целевой займ, который предоставляется для строительства недвижимости или других построек на участке заемщика.

- Кредит на отдых. Этот займ можно получить практически в любом туристическом агентстве при оформлении путевки на отдых. Если займ одобрят, банк переведет нужную сумму туристическому агентству, которое выдаст путевку клиенту. Тот останется должен банку и будет выплачивать кредит в соответствии с условиями предоставления.

Частые цели получения кредита

К самым распространенным целям получения кредита можно отнести:

- Ремонт в квартире, доме

- Покупка недвижимости

- Покупка автомобиля

- Дорогостоящая покупка в магазине с оформлением кредита на месте. Это может быть мебель, техника, ювелирные изделия, изделия из дерева, какие-то услуги (пластиковые окна, натяжные потолки и т.п.)

- Строительство на участке (гараж, загородный дом, благоустройство территории, теплица и т.п.)

- Лечение

- Отдых

- Празднование юбилея, свадьбы и других праздников

Преимущества целевых кредитов

У целевого кредитования есть неоспоримые плюсы:

- Низкая процентная ставка относительно потребительских займов на любые цели и нужды. Экспресс-кредиты по паспорту на любые цели выдаются по ставке от 40% и выше. Кредиты на определенные цели выдаются поставке от 10% и даже ниже, если речь идет об ипотеке.

- Быстрое оформление по некоторым видам целевых займов (POS-кредит на покупку в магазине, кредит на путевку в туристическом агентстве и т.п.)

- Длительные сроки кредитования в большинстве случаев. Большинство целевых займов предоставляются на длительное время от 18-ти месяцев до 10-25 лет (ипотека, строительство и т.п.)

4. Крупные суммы займов. Сумма займа по целевому кредиту может варьироваться от 3000 рублей (минимальная сумма займа по POS-кредиту) до 5-10 млн руб. (ипотека).

Минусы

У целевого кредитования есть и недостатки:

- Длительное оформление по некоторым видам целевого займа (ипотека, автокредиты). Чтобы оформить такой кредит, клиент потребуется провести в отделении банка не один час, потратить время на сбор нужных документов, поиск подходящей недвижимости и т.д. В самом лучшем случае вся работа по получению такого кредита займет неделю, в худшем — может затянуться на месяц и даже больше.

- Необходимость предоставлять залог по большинству целевых займов (ипотека, автокредит, кредит под строительство и т.п.)

- Клиент обязан тратить полученные средства только на указанную в кредитном договоре цель. Во многих банках требуют предоставить подтверждение расходования средств по целевому назначению.

Особенности оформления целевого займа

Главная особенность целевого кредита состоит в том, что клиенту не выдают кредит наличными на руки, а сразу переводят сумму продавцу товаров и услуг.

Отсюда и особенность оформления займа, когда он выдается не только в банке, но и в магазине, в организации, где можно заказать какие-то услуги и т.п.

Документы и требования к заемщику

Получить целевой кредит могут граждане РФ в установленном банком возрасте. Обычно минимальный порог для получения кредита составляет 23-25 лет, максимальный — редко превышает 65 лет.

Потенциальный заемщик должен иметь официальное трудоустройство не менее 3-х месяцев на текущем месте, постоянную регистрацию в России. Некоторым банкам важно, чтобы клиент был прописан, проживал и имел работу в регионе предоставления кредита.

К основному списку документов на целевой кредит относится паспорт и второй документ, удостоверяющий личность. Например, по такому перечню документов можно получить целевой POS-кредит на технику или мебель непосредственно в магазине.

По некоторым целевым кредитам предусмотрен залог, поэтому заемщику нужно подготовить целый ряд дополнительных документов на заложенное имущество.

Если целевой кредит выдается на крупную сумму, заемщику обязательно понадобится справка 2НДФЛ о зарплате за последние 3-6 месяцев, трудовой договор или копия трудовой книжки с заваркой работодателя. Эти документы подтвердят официальное трудоустройство заемщика, уровень его зарплаты.

По другим видам займа нужно предоставить подтверждение целевого использования средств, отнести его в банк после получения денег.